浙商银行破发背后隐藏着基本面不足,不良持续攀升、房地产贷款占比偏高、内控缺失等问题

出品:每日财报

作者:关越

闭着眼打新就能赚钱——在银行股身上,这个传奇被终止了。

此前不久,渝农商行已经给A股投资者上了一堂警示课。该股11月29日上市当日以8.83/股开盘,但不仅当日未能封住涨停,次日还以跌停的“悲剧”沦为2019年“最差新股”。此后该股股价继续一路走低,截至11月29日,其6.65元的收盘价相比7.36元的发行价已有9.6%的跌幅。

几天之后上市的浙商银行,实乃正式敲响新股不败丧钟的一堂课:11月26日,该股开盘10秒钟即破发,当日收盘时仅微涨0.61%。次日开盘即下跌,最终跌4.63%,报收于4.74元,与4.94元的每股发行价渐行渐远。

值得一提的是,在新股申购阶段浙商银行就被外界称为“弃购王”——网上网下投资者放弃认购1342万股,弃购金额达6628万元,创下2016年新股信用申购方式实施以来最高纪录。

事实上,这些尴尬状况揭示出该行基本面存在不足之处,如不良持续攀升、房地产贷款占比偏高、内控缺失等问题,都受到市场的重点关注。

1

6月末不良率创新高

根据《每日财报》的分析,浙商银行的资产质量状况并不乐观,潜在的不良风险也值得警惕。

最新的半年报数据显示,2019年6月末,浙商银行陷入不良“双升”局面,不良贷款为127.85亿元,比上年末增加23.71亿元,增幅为22.77%;不良贷款率为1.37%,比上年末增加0.17个百分点。而拨备覆盖率却明显下滑。数据显示,该行拨备覆盖率为239.92%,比上年末减少30.45个百分点。

将时间拉长来看,在浙商银行2015年以前,该行的不良率还在1%以下,2013年和2014年分别为0.64%和0.88%。

2015年则成为分界点,不良率同比大幅提升0.35个百分点,达到1.23%。2016年也未能阻挡资产质量恶化趋势,不良率进一步涨至1.33%。2017年和2018年略有好转,年末不良率分别为1.15%、1.2%。但是,2019年上半年再次创出新高,达到1.37%。

与此同时,风险抵补能力却愈发承受考验,该行今年6月末239.92%的拨备覆盖率已达到2009年以来最低点。

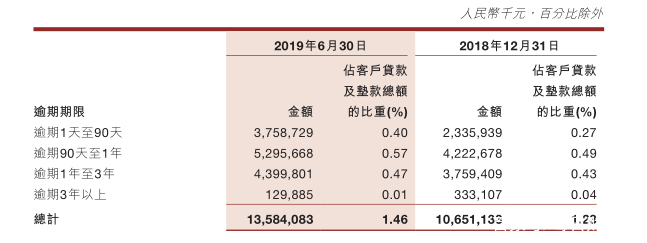

而潜在不良风险的增加同样不容小觑。该行今年6月末的逾期贷款余额为135.84亿元,比上年末增加29.33亿元,增幅为27.54%;其中90天以上逾期贷款98.25亿元,比上年末增加15.10亿元,增幅为18.16%。

上市前,证监会发行监管部曾针对五大问题对浙商银行提出问询,其中就包括逾期贷款余额逐年增加,证监会要求该行说明增加的原因及其合理性与持续性。

浙商银行预期贷款情况

2

房地产业务引发监管注意

在上述证监会发行监管部提出的五大问询中,还包括浙商银行房地产贷款占比较高的问题。

《每日财报》观察该行各行业的贷款分布情况,年报数据显示,2018年末,该行房地产业贷款金额为1185.27亿元,相比2017年末增幅高达62%;占贷款及垫款总额的比例为13.7%,在各贷款行业中高居首位,同比增长了2.83个百分点。

2019年6月末,浙商银行房地产业贷款金额为1176.92亿元,占比为12.62%,两个数字均比去年末有所下降。房地产贷款占比在所有行业中排名第二,仅次于服务业的13.78%。

随着房地产政策调控加强,房地产信贷风险也不断被监管层强调。在监管趋严的背景下,浙商银行房地产贷款大幅增长的现象也进入到证监会的视线中。

证监会要求该行说明:房地产业公司贷款占比较高的原因和合理性,与同行业相比情况,2018年房地产贷款占比增幅远高于同行业平均水平的原因;报告期房地产行业公司贷款不良率与同行业可比公司的差异情况,2016年、2017年房地产不良贷款率远远高于同行业可比公司的原因及合理性,房地产贷款是否存在较大风险,相关减值准备计提是否充分等。

对此问题,《每日财报》向浙商银行发送采访提纲,但截至发稿没有收到回应。

3

内控风险暴露屡收罚单

近年来,浙商银行还因内控缺失频频受到外界的质疑。由于连续踩中辉山乳业、乐视网、中城建和盾安控股等多个大雷,其风控薄弱问题成为投资者诟病的焦点。

5月份该行曝出的“假理财”事件也令业界震惊。据裁判文书网披露的裁判书显示,浙商银行两家分行于2015年6月、7月间,在建设银行重庆分行某支行购买的两只理财产品,总金额达8亿元,然而两只产品却为建行涉事支行行长虚构。更加令人奇怪的是,两家分行均未发现问题,直到2016年原银监会检查浙商银行总行时发现两只产品连编号都没有。

此外,自2018年以来,浙商银行已经多次被监管层处罚。具体来看,当年2月,浙商银行济南分行因“办理无真实贸易背景的表外业务等”被处以罚款70万元。5月,湖北分行因“未严格审查贸易背景真实性开立远期信用证,导致企业利用增值税发票环节套取银行信用”,被银保监会湖北监管局开出5张罚单,罚款50万元。

下半年其受到的处罚更为密集。9月,浙商银行北京分行因“以流动资金贷款的形式发放项目前期建设及拆迁款”,严重违反审慎经营规则,被罚款20万元;乐山分行因未按规定履行客户身份识别义务及未按规定报送大额交易报告,被中国人民银行乐山市中心支行处以单位罚款20万元,相关人员被罚款1万元。10月,潍坊分行因“未按照规定履行客户身份识别义务”,被人行潍坊中心支行罚款20万元。11月,湖州分行又因“贷款资金流入股市、向不符合条件的借款人发放贷款”被罚款80万元。12月,武汉分行因“同业投资非标准化债权资产未严格比照自营贷款管理,导致部分资金违规投向房地产公司”被罚30万元。

除了上述风险,2019年半年报还显示,截至报告期末,涉及浙商银行作为被告的未决诉讼/仲裁案件(不含执行异议之诉)共计21起,涉及金额16887.99万元。但该行预计这些未决诉讼/仲裁不会对其业务、财务状况或经营业绩造成重大不良影响。